白色のメリットが何もなくなったので、今年から青色申告(65万円控除のある複式簿記Ver)を開始しました。

以下は、弥生の青色申告とe-Taxを使って確定申告を完了するまでに生じた、疑問点とその回答をまとめたものです。

ちなみに、自分とは直接関係ない事項でも、疑問に思ったらとことん質問させてもらっていたのですが、気付いたら、総電話時間が約50時間かかってましたww

弥生あんしん保守サポートの担当者の方、税務署の税理士・会計士の皆様、本当にお世話になりました♪

スポンサーリンク

青色申告初心者の疑問点とその回答

以下4つに項目に分類してFAQをまとめてみました。

各FAQの左下の[ ] 内は、どこで回答を得たかを記載しています。

※回答については、専門家に聞いているため、ある程度信頼性は高いとは思いますが、こと会計処理に至っては、各税理士や会計士などによっても判断が異なる部分が多いため、100%の正解ではないことを予めご了承ください。

アフィリエイト

仕分け

Q アフィリエイト収益の勘定科目は?

A "売上高"、もしくは新たに"アフィリエイト売上高"等を作る

[弥生]

Q アフィリエイト売上はいつのタイミングで計上すればよいか?

A 報酬が確定した月に「(借方)売掛金x(貸方)売上高」で計上後、入金日に「(借方)普通預金x(貸方)売掛金」。

もしくは、入金ベースで計上するなら、入金日に「(借方)普通預金x(貸方)売上」で計上し、期末・期首のみ前述の方法を用いる。

[弥生]

Q 楽天ポイント等のポイント収入はどう仕分けすればよい?

A アフィリエイトでポイントを獲得した場合は「(借方)ポイントx (貸方)売上」で、

購入時に付いたものは「(借方)ポイントx (貸方)事業主借」とし、ポイントを預け金として扱う。

使用する時は、「(借方)消耗品x(貸方)ポイント」や、「(借方)事業主借x(貸方)ポイント」等とする。

事業用でポイントを使用すれば経費にもできる。

[弥生][税務署]

税法

Q 収益が一定額以上確定しないと換金できないアフィリエイト収入は、いつのタイミングで売上をたてればいいか?

A 換金可能になって初めて売上を立てればよい。

[税務署]

ネットショップ

仕分け

Q クレジットカードで商品を仕入れた際の仕分けは?

A 購入時に「(借方)仕入高x(貸方)買掛金」で計上し、後日支払った日に「(借方)買掛金x(貸方)普通預金」。もしくは、支払日のみに計上(期首・期末に買掛処理が必要)。

[弥生][税務署]

税法

Q 期末・期首の買掛・売掛の勘定科目は?

A 買掛は、期末に「(借方)仕入高x(貸方)買掛金」。期首に「(借方)買掛x(貸方)普通預金」。

売掛は、期末に「(借方)売掛金x(貸方)売上高」。期首に「(借方)普通預金x(貸方)売掛金」。

[弥生]

Q 売上計上のタイミングはいつ?注文受付日?発送日?受け渡し成立日?入金日?

A 基本は受け渡し成立日。ただし発送日でも可。注文日はあまりよろしくはないが、売上を先にたてる事は納税者の不利になる事だし、税務署側が突っ込んでくる事はあまりない。

期末・期首で売掛処理をきちんとすれば、入金日を基準としても良い。

[税務署]

個人的に一番楽な方法だと思うのは、理想である受け渡しベースでの以下方法を簡略化し、

銀振=(借)普通預金x(貸)前受金 → (借)前受金x(貸)売上高

代引=(借)売掛金x(貸)売上金 → (借)普通預金x(貸)売掛金

入金日に計上する事を前提として、こうする。

銀振=(借)普通預金x(貸)売上

代引=(借)普通預金x(貸)売上

ただし、これだと1回の記帳ですむが、

期末期首をまたがる売上月(11月~2月等)に関しては、前述の受け渡しベースの方法で記帳する必要が出てくるので注意が必要。

ドロップシッピング

税法

Q ドロップシッピングの仕分けはどうすれば良い?販売額ベース?収益ベース?

A ショップの”特定商取引法に基づく表示”内の販売主体が自分ならば販売額を”売上高”で、そうでないなら収益を"売上高"で。

[ネット]→[税務署]

スポンサーリンク

汎用

仕分け

Q 生活費と仕事の通帳が一緒。生活費に関してはどこまで記帳すればいい?

A 詳細はいらない。口座引き落としはすべて"事業主貸"で。入金はすべて"事業主借"で。

[弥生]

Q 生活費と仕事でクレジットカードが同じ。生活費に関してはどこまで記帳すればいい?

A 事業に無関係のすべてを合計して"事業主貸"で勘定するのが楽。

[弥生][税務署]

Q 口座利子の勘定科目は?

A (借方)普通預金 (貸方)事業主借(備考欄に"預金利息"等)

[弥生]

Q 事業関連の勉強会の勘定科目は?

A 研修費

[弥生]

Q 銀行への入金にかかる手数料の仕分けは?

A 支払手数料の勘定科目で記載。

[税務署]

Q 水道料など、1ヶ月遅れての請求になるが、通帳にその旨が記載されていない場合の証明は?使用料のお知らせをとっておくべき?

A 通帳のみでOK。記帳の際に備考欄に"○月分"と記載。

[弥生]

Q 領収書の金額と支払った金額が違う(割り勘した等)時の処理はどうすれば良い?

A 備考欄に"領収書金額を割り勘"等と記載する。

[弥生]

Q 株の配当はどのように処理?(保険の配当も)

A 事業主借

[弥生]

Q 現金を補充する時の勘定科目は?

A 事業主借

[弥生]

税法

Q 口座の通帳やクレジットカード明細は領収書代わりになる?

A なる。

[税務署]

Q 領収書として使えるものの範囲が分からない。

A 証明できるものなら基本なんでも良い。(正式なもの程好ましい)

[税務署]

Q 収入の方にも証明書がいるのか?

A なくても良いが説明ができるようになっている必要はある(支払調書などをもらうのが理想)。

[税務署]

Q 消耗品を購入した場合でレシートに名称の記載がない場合(雑貨x6等と表記)、備考欄等に何を買ったかを書くべき?

A そこまで詳細にする必要はない。

[税務署]

Q 口座通帳を証明とした場合、事業に関係ない項目も記帳がいる?

A 詳細まではいらないが、金額の整合性を保つために必要。

[税務署]

Q 口座通帳を証明とした場合、事業に関係ない項目を月ごとに"事業主貸”でまとめても良い?

A 項目ごとで行なった方が後で分かり良いが、月ごとで合算しても良い。

[税務署]

Q レシート・領収書はデータ化して保管してもよいのか?

A 税務署で届け出をすれば可能。

[税務署]

Q クレジットカードで購入→請求が翌月、という場合、レシートの日付と口座から引き落とされた日付のどちらで計上?

A どちらでもOK。口座から引き落とされる日で行なうのが楽。ただしその場合、期末・期首は勘定科目"未払金"を用いて調整の必要あり

[税務署]

Q 期末・期首のクレジット払いの勘定項目は?

A 期末に「(借方)通信費x(貸方)未払金」。期首に「(借方)未払金x(貸方)普通預金」。

[弥生]

Q 交通費は1回1回の領収書が必要?毎月の合算でも良いか?

A 領収は必要ない。ただし、事業用として使った分が後で分かるようにメモ等をとっておくと良い

[税務署]

Q 交通費を毎月合算し、事業用を按分(事業用とプライベートの割合を設定して勘定)しても良いか?

A 月まとめOK(期間を備考欄に記載)。按分でも可。

[税務署]

Q 領収書が出ないものはどうする?

A 出金伝票を購入して都度記載。メモ帳などに覚え書きとして残しておく程度でも可。

[税務署]

Q 水道光熱費や通信費などの按分できるものは、毎月按分するのか期末にまとめて按分するのかどっち?

A 経理上で都合が良い方でいい。

[弥生]

Q 振込手数料、振り込んでもらった時の手数料は経費?

A 両方経費。

[税務署]

Q 銀行間でお金の移動をした際、10月31日にA銀行引き落とし→B銀行に11月4日に反映された。記帳はどうすれば良い?

A 任意でどちらかの日付に合わせる。

[税務署]

Q 接待交際費は領収書だけ保存しておけば良いのか?

A 覚え書きとして領収書や帳簿に詳細を書いておくのが好ましい(誰と何をしたか等)

[税務署]

Q 青色申告控除は所得が赤字だった場合にはどうなる?

A 所得0円以下は控除対象外。

[税務署]

Q 国民年金保険料の控除証明書に付加保険料は含まれているのか?

A 含まれている

[年金事務所]

Q 国民健康保険算出の計算対象となる所得とはどこ?

A 国保の支払い金額は以下の3点から構成され、このうちの所得割の金額が所得から計算される。

- 平等割 固定(2014年大阪での年額は45,332円)

- 均等割 固定(2014年大阪での年額は26,917円)

- 所得割 所得から計算

上記3点の合計に対して2割~7割の減税が適用されるか否かを算出するのに使う所得金額は「売上-経費」。

所得割を算出するのに使う所得金額は「売上-経費-基礎控除33万円」。

[市税事務所]

Q 医療費控除の対象金額はどうやって算出したら良いか?

A 病院で支払った金額、そこへの交通費、薬局やコンビニ等で購入した薬代を合計し、そこから保険で賄った金額をひいたもので算出。ただし、すべてに領収書が必要。

[市税事務所]

Q 国民年金保険料と生命保険の控除はどこに入力すれば良い?

A 申告書B

[弥生]

e-tax

Q xtxファイルを取り込んで申告するにはどうすればいい?

A e-taxソフトを使用する(web版は非対応)

[e-Taxヘルプデスク]

Q e-taxソフトがうまく起動しない

A 起動時に”e-Taxソフトの最新のバージョンを確認するためインターネットに接続する必要があります。インターネットに接続し、[OK]を押してください”と表示されたウインドウで[キャンセル]を選択後、[OK]。

[実体験]

青色申告を終えての感想

とりあえず、始めて複式簿記による青色申告を行なって、始めて知った事、気付いた事、思った事は、

- 勘定科目は、一般的なものを除いて自分で名称を考えて作っていくもの

- 会計処理を複式簿記で行なってさえいれば、発生主義・現金主義関係なく、経理のし易さを第一に計上していけば良い(もちろん、計上の仕方に一貫性はもたせる必要はある)

- 税理士や会計士によって言う事が違う

- 税金って思ってた以上にめちゃ高い

- 青色申告をする事で税金がかなり減る(白でしてた時は経費になると気付いてなかったものに気付けたり、控除額が増えたり等で)

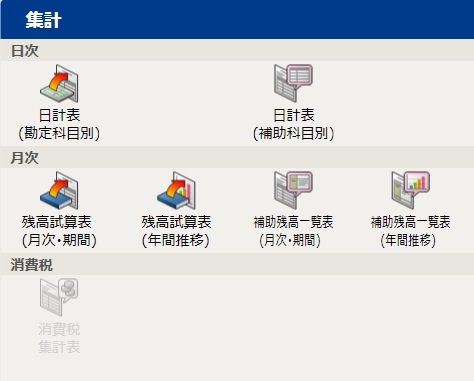

- 会計ソフトは必須

といったところです。

最後の会計ソフトについては、特に思いました。

サポート含め、会計ソフトがなかったら、こんなん絶対終わらなかった!

ちなみに、弥生の青色申告って、最大手なことだけあって、ほんと細かいところまで気配りできててかなり使い勝手が良かったです!

特に、画面の操作のしやすさ、(公式・一般双方の)解説ページの豊富さ、そして税理士さんの認知度の高さは他のソフトの追従を許さないところ!

将来法人成りを考える私にとっては、やっぱり税理士さんは雇いたいわけで、来期か再来期にはほぼ任せる形にしたいわけで、でも自分で最終チェックはしたいわけで、弥生を使えない税理士さんはほぼ皆無であろう現状、弥生系のソフトで任せる可能性の高さを考えると、このソフトがどんなものかを知っておく上でも、始めての人には特にやよいの青色申告。ほんとおすすめします。

コメント

はるかです。勉強になりました(>_<)ブックマークして参考にしまくります!

みなさん行動が早くて羨ましい・・・

こんなので役に立つなら、いくらでも参考にしてやってください♪

行動は・・・早いのかな?w

これからも共にがんばりましょー(≧∇≦)/